Şebnem TURHAN

Merkez Bankası’nın faiz indirimleri tüketici kredilerinin faizlerinde de bir gerileme getirse de kredi kartı süreçleri faizlerinde daha tesirli bir düşüş sağladı. Kasım 2022 itibariyle kredi kartı süreçlerindeki aylık faiz oranı yüzde 1,5’e indi. Muhtaçlık kredisi faizi ise yıllık yüzde 30,88 düzeyinde.

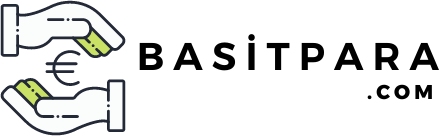

Merkez Bankası’nın son üç ayda siyaset faizinde yaptığı 350 baz puanlık faiz indirimi sonrası kredi kartı süreçlerinde uygulanacak referans faiz oranı da geriledi. Ekim toplantısındaki 150 baz puanlık indirim sonrası Merkez Bankası referans faiz oranı yüzde 0,95’e indi. Bu referans faiz oranına nazaran kredi kartı süreçlerindeki ve gecikme faizi oranları da tekrar belirlendi. Ve 1 Kasım’dan geçerli olmak üzere kredi kartı süreçlerindeki azami faiz oranı yüzde 1,5’e gecikme faizi oranı da yüzde 1,83’e düştü. Kasım 2020’den bu yana kredi kartı süreçlerindeki faiz oranı birinci kere bu düzeye inerken muhtaçlık kredi faizinin geldiği yıllık yüzde 30,88’lik oran göz önüne alındığında tüketicilerin muhtaçlıklarını kredi kartından finansmanı daha avantajlı pozisyona geldi.

Türkiye’de tüketici enflasyonu ekimde yıllık yüzde 85,51’e çıktı ve aylık enflasyon ise yüzde 3,54 düzeyinde gerçekleşti. Kredi kartı süreçlerinde uygulanan faiz ise Merkez Bankası’nın ekim toplantısı sonrası yüzde 1,5’e indi. Ekim ayında ise yüzde 1,63 düzeyinde uygulanıyordu. Kredi kartı süreçlerindeki bu faiz oranı aylık enflasyonun da epey altında kaldı. Faiz indirimleri öncesinde ağustos itibariyle kredi kartı süreçlerinde uygulanan faiz oranı yüzde 1,8 düzeyinde bulunuyordu. Eylülde yüzde 1,73’e, ekimde yüzde 1,63’e ve son faiz indirimiyle birlikte yüzde 1,5’e çekildi. Kredi kartı süreçlerindeki faiz ora- Merkez Bankası’nın faiz indirimleri tüketici kredilerinin faizlerinde de bir gerileme getirse de kredi kartı süreçleri faizlerinde daha tesirli bir düşüş sağladı. Kasım 2022 itibariyle kredi kartı süreçlerindeki aylık faiz oranı yüzde 1,5’e indi. Muhtaçlık kredisi faizi ise yıllık yüzde 30,88 düzeyinde. nı son iki yılın en düşük düzeyine düştü. Yüzde 1,5 faiz oranı kredi kartı süreçleri, taksit erteleme ve harcamaları taksitlendirme üzere süreçlerin yanı sıra kredi kartından nakit çekiminde de uygulanıyor. Bankalar ekseriyetle en fazla 20 bin liraya kadar kişisel kredi kartlarında nakit çekim yapılmasına müsaade veriyor. Şayet bu çekiminizi taksitlendirmek isterseniz de en fazla taksit sayısı da 12 ay olarak belirlenmiş durumda.

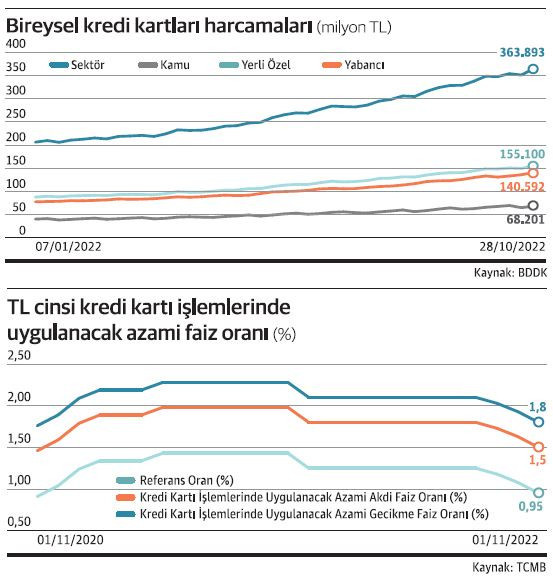

Bireysel kredi kartı harcamaları 363.9 milyar lira

Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) haftalık datalarına nazaran 28 Ekim itibariyle tüketiciler de kredi kartı harcamalarına sürat verdi. Bölümde toplam kredi kartı harcamaları 363 milyar 893 milyon liraya ulaşarak tarihi en yüksek düzeyini gördü. Kamu bankalarında kişisel kredi kartı harcamaları 28 Ekim haftasında 68 milyar 201 milyon liraya gelirken, yerli özel bankalarda 155 milyar 100 milyon liraya, yabancı bankalarda ise 140 milyar 592 milyon liraya ulaştı. 2021 yılsonuna nazaran dalda ferdi kredi kartı harcamalarındaki artış yüzde 76,4 olurken kamu bankalarında yüzde 68,1, yerli özel bankalarda yüzde 76,3, yabancı bankalarda ise yüzde 81 olarak belirlendi.

BDDK datalarına nazaran 2021 sonuna nazaran muhtaçlık kredilerinde ise yüzde 29 düzeyinde büyüme gerçekleşti. Ve kesimde toplam muhtaçlık kredisi ölçüsü da 598 milyar 110 milyon liraya yükseldi. Kamu bankalarında gereksinim kredisi geçen yılsonuna nazaran yüzde 8,6 artışla 154 milyar 227 milyon liraya gelirken yerli özel bankalarda ise yüzde 34 artışla 253 milyar 57 milyon liraya çıktı. Gereksinim kredilerinde en süratli büyüme ise yabancı bankalarda oldu. Geçen yılsonuna nazaran yabancı bankalarda ferdi muhtaçlık kredisi yüzde 44 büyüdü ve 190 milyar 824 milyon liraya geldi. Merkez Bankası bilgilerine nazaran 28 Ekim haftası itibariyle tüketici kredilerinin yıllık büyüme oranı yüzde 33 düzeyinde. Merkez Bankası kredi kartı harcamaları haftalık bilgileri de eylülde geçen yıla nazaran kredi kartı harcamalarının yüzde 132,75 arttığını eylül sonundan 28 Ekim’e kadar da kredi kartı harcamalarındaki yükselişin yüzde 129 olduğunu ortaya koyuyor. Haftalık kredi kartı harcamaları Merkez Bankası datalarına nazaran son 8 haftadır 80 milyar liranın altına gerilemiyor. Bu periyotta en yüksek haftalık harcama ise 30 Eylül haftasında 85.2 milyar lira ile gerçekleşti. 28 Ekim haftasında ise kredi kartı harcamaları 84.3 milyar lira düzeyinde oldu.

Konut kredisi faizleri geçen hafta yükseldi

Merkez Bankası bilgilerine nazaran 28 Ekim itibariyle bankaların TL mevduat için uyguladıkları faiz oranı bir evvelki haftaya nazaran 26 baz puan artışla yüzde 15,66’ya yükseldi. Dolar cinsi mevduat faizi 19 baz puan azalışla yüzde 2,84 ve Euro mevduat faizi 14 baz puan azalışla yüzde 0,97’ye indi. TL bazlı ticari kredilerin faiz oranı ise tıpkı haftada bir evvelki haftaya nazaran 17 baz puan azalışla yüzde 18,27’ye düştü. Ticari kredi kartı ve kredili mevduat hesapları hariç TL ticari kredi faizleri ise 28 Ekim haftasında bir evvelki haftaya nazaran 3 baz puan azalışla yüzde 17,96’ya geriledi. TL bazlı konut kredi faizleri 66 baz puan artışla yüzde 21,40; taşıt kredi faizleri 39 baz puan azalışla yüzde 25,76 ve gereksinim kredi faizleri 47 baz puan azalışla yüzde 30,88 olarak gerçekleşti. Dolar bazlı ticari kredilerin faiz oranı tıpkı haftada 17 baz puan artışla yüzde 9,19’a çıkarken, Euro bazlı ticari kredilerin faiz oranı 126 baz puan azalışla yüzde 7,37’ye geriledi.