Barış ERKAYA / BORSA ANALİZ

Hisse senedi piyasalarında aslında iki çeşit yatırımcının borsa tarihi kadar eski savaşı Borsa İstanbul’daki yatırımcılar ortasında da uzun müddettir yaşanıyor. Günlük al-satçıları yani yatırımcı değil aslında oyuncu olanları bir tarafa bırakırsak bu tartışmanın bir tarafında temettü yatırımcıları, öbür tarafında ise büyüme yatırımcıları var. İkisi ortasında çok temel farklar var. Bunlardan büyüme yatırımcıları pay senedinin ucuz olup olmadığı konusunda oburunun öne sürdüğü argümanların hiçbirine bakmıyor ve ilgilenmiyor. Onlara nazaran yatırım yaptıkları şirket istikrarlı bir halde büyüdüğü sürece yatırım yaptıkları pay sürekli ucuz.

SASA, Koç Holding’den pahalı olabilir mi?

Diğer kesim ise bu pay senetlerinin ulaştığı fiyatları akıl almaz olarak nitelendiriyor. Örneğin büyüme paylarını eleştirenlerin son günlerde yaptığı bir kıyaslama dikkat çekiyor: Büyüme paylarının bayrak taşıyıcılarından biri olarak görülen SASA, 8.3 milyar dolarlık piyasa kıymetiyle 6.2 milyar dolarlık piyasa kıymeti olan Koç Holding’in üzerine çıkarak borsanın en bedelli şirketi haline geldi. Bu kısma nazaran bu bir mantıksızlık.

Büyüme yatırımcılarına nazaran olabilir

Öte yandan son 10 yıllık pay senedi getiri performanslarını örnek gösteren büyüme yatırımcılarına nazaran sorun SASA’nın kıymetli olması değil Koç Holding üzere şirketlerin piyasa pahasının düşük kalmış olması. Bu yatırımcılar büyüme suratı bakımından SASA’nın piyasa bedelinin ulaştığı düzey konusunda hiçbir sorun olmadığı inancında. Yani geçmişte gösterdiği performansın gelecekte de tıpkı büyüme oranları sürdükçe devam edeceğine inanıyorlar.

Son 10 yılın en süratli büyüyenleri

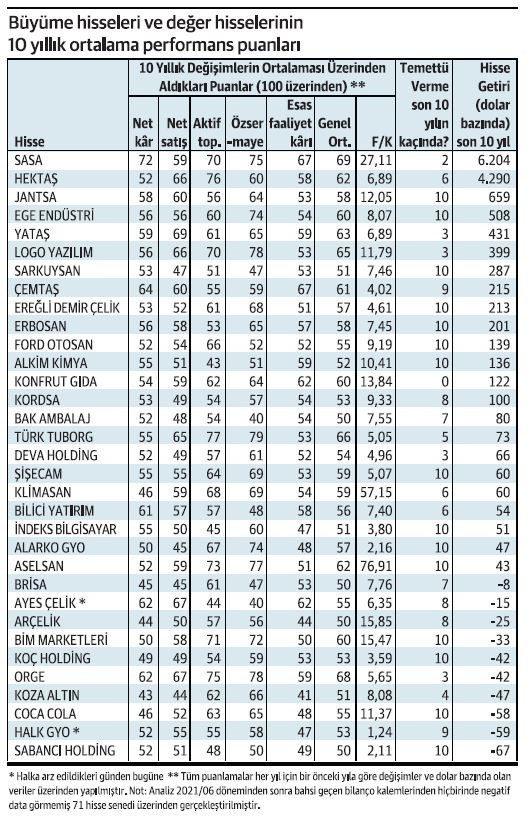

Biz de 2012/06 bilanço periyodundan başlamak üzere son 10 yıllık devirde her yıl şirketlerin net kar, net satış, temel faaliyet karı, faal toplamı ve özsermaye büyüklüğünün büyüme performansını inceledik. Bu tahlilimiz sırasında olabildiğince muhafazakar olabilmesi için birtakım kriterler ortaya koyduk. Bunlar; son 10 yıllık kıyaslama dönemini kapsayacak kadar uzun müddettir borsaya kote olmaları yahut sonuçlarını açıklamış olmaları, 2012/06 devrinden sonra hiçbir altı aylık periyotta bu 5 bilanço kaleminin hiçbirinde eksiye düşmemiş olmaları. Yani yapılan tahlili şöyle özetleyebiliriz. 2013/2012 (06), 2014/2013 (06), 2015/2014 (06)… biçiminde her yılın dolar bazında tüm bilanço kalemlerinde farklı başka değişimler hesaplanarak en güzelden en berbata gerçek bir performans raporlaması yapıldı ve puanlamaları verildi. Akabinde 10 yıl için her bir bilanço kaleminde 10 yıllık ortalama puanlar belirlendi. En sonunda da 5 bilanço kaleminde bu 10 yıllık ortalamaların genel puan ortalaması ortaya çıkarıldı. Bütün bu performansların yanına bu pay senetlerinin 10 yıl evvelki dolar bazlı fiyatlarıyla bugünkü dolar bazlı fiyatlarının kıyaslamasını da koyduk. Hatta birçoğu büyüme payı üzere görünmesine, yani bilanço kalemlerinde bir büyüme payı kadar süratli artışlar sağlamasına karşın fiyat artışlarında buna uygun davranmayanlara yönelik sebebi biraz anlamaya yardımcı olabilmesi için temettü datalarını de ekledik.

Maliyeti sıfıra indiren temettü hisseleri

Şimdi biraz tahlilin derinliklerine yanlışsız seyahatimizi yapalım. Aslına bakarsanız temettü paylarının birçoğunun mali performans olarak birçok büyüme payından çok daha güzel performans sergilediği birinci bakışta da rahatlıkla görülebiliyor.

Bunlardan biri Aselsan. Aselsan borsanın en istikrarlı temettü ödeyen şirketlerinden biri. Ayrıyeten bilanço büyümesi bakımından yaptığımız puanlamalarda birinci 10’a da rahatlıkla girebiliyor. Tekrar Çemtaş, Ege Sanayi, BİM, Şişecam, Jantsa, Erbosan, Ereğli Demir-Çelik, Alarko GYO üzere şirketler de öbür örnekler. Ancak elbette bu şirketlerin kimileri güya dolar bazında yatırımcısına son 10 yılda ziyan ettirmiş üzere görünüyor. Halbuki durum hiç de göründüğü üzere değil. Bu paylardan kimilerine 10 yıl evvel yatırım yapanların maliyetleri bugün itibariyle neredeyse sıfır. Bunun sebebi ise 10 yıl boyunca bu pay senetlerinden aldıkları temettüler sayesinde her yıl pay senedi alım maliyetlerinin düşmesi ve sonunda bu yıl itibariyle de sıfıra yakın bir düzeye hatta sıfıra inmiş olması. Yani büyüme payına yatırım yapanların savunduğu argümanın bir benzerini burada temettü paylarına yatırım yapanlarda da farklı biçimde savunuyor. Pekala hangi paylar bunlar? Ege Sanayi, Ereğli Demir- Çelik, Alarko GYO, Ford Otosan, Alkim Kimya, İndeks Bilgisayar yatırımcıları şayet birinci paylarını 10 yıl evvel satın aldılarsa, portföylerine hiç ekleme yapmadıkları durumda birinci yatırdıkları paranın tamamın temettüler yoluyla geri almış durumdalar. Bundan sonrası büsbütün kar demek. Paylar şayet bu periyotta ortalama üstü getiri sağladıysa bu çıkarın daha da büyüdüğü manasına geliyor.

Katbekat kazandıran büyüme hisseleri

Peki büyüme paylarına yatırım yapanlarda durum ne? SASA tartışmasız en çok taraftarı bulunan yani en çok tutkulu ferdi yatırımcının yatırım yaptığı temettü payları ortasında doruğa oynuyor. Bir oburu ise Hektaş. Bu iki paya büyüme payı olarak yatırım yapanların twitter üzere platformlarda ateşli tartışmalarda olduklarına sıkça görebiliyoruz. Haklı oldukları en kıymetli nokta, bu şirketlerin paylarının finansal büyüme performansına pay fiyatlarının da sahiden eşlik etmiş olması. SASA payları son 10 yılda dolar bazında yüzde 6 bin 204, Hektaş payları ise yüzde 4 bin 290 büyümüş durumda.

Her iki kategoriye de girebilenler

Fakat bakıldığında hem büyüme hem de temettü payı özellikleri gösteren paylar de yok değil. Örneğin Jantsa, bir yandan son 10 yılın tamamında temettü öderken başka yandan dolar bazında fiyat artışında birinci 10’a giriyor. Ege Sanayi, Sarkuysan, Çemtaş, Ereğli Demir Çelik, Erbosan üzere şirketler de misal özelliğe sahip öteki paylar. Bu nedenle bu payların temettü payı mi yoksa büyüme payı mi olduğu çok tartışılır üzere görünüyor.Öte yandan büyüme payları de aslında kendi içinde ayrılıyor. Kimileri satış ve beraberinde kar büyümesine, kimileri ise varlık büyümesine (yani faal büyümesi ve özsermaye büyümesine) odaklı olan şirketler. Bu payların hangilerinin ciro ve karlılık büyümesine, hangilerinin varlık büyümesine odaklı olduklarını tablomuzda açıkça görmek mümkün. Tekrar tanıma dönelim. Büyüme paylarının genel özelliklerinden bir oburu de ekseriyetle temettü dağıtmayarak içeride tuttukları temettüleri şirketi süratli büyümesini finanse etmek için kullanıyor olmaları.

Bu temettüler üretime, genişlemeye yahut araştırma geliştirmeye yatırılıyor. Zati bu şirketlerin yatırımcıları büyüme yatırımcısı olduğu için de bu siyaset aslında hissedarlarını da rahatsız etmiyor. Ta ki, dağıtılmayıp büyüme finansmanın yönlendirilen bu fonlara karşın uzun müddet büyüme gerçekleşmeyinceye, buna bağlı olarak da pay fiyatları önemli bir yükseliş sergilemeyene kadar. Büyüme yatırımcılarının ortak özelliği aslında sabırlı olmaları.

İnanç ve itimatla yükseliş

Buradan da büyüme paylarının bir öbür özelliğine ulaşıyoruz:

Büyüme payları aslında inançla ve inançla büyüyor. Beklenen büyüme ve pay yükseliş performansı uzun mühlet bozulmadıkça da bu inanç ve inanç bozulmuyor. Sonuçta da bu pay senetlerinde Koç Holding’ten daha kıymetli piyasa kıymetlerini görebiliyoruz. Birçok büyüme pay senedine fiyat/kazanç üzere değerleme rasyoları yüksek oluyor. Zira burada odak noktası kârının kaç katı kadar fiyata sahip olduğu değil. Şirketin ne kadar büyüyeceği… Bu da tıpkı inanç ve itimat düzeneğiyle pay fiyatlarının süratli yükselmesinin de önünü açıyor. Tesla en çarpıcı küresel büyüme paylarından birine örnek. Fiyat/kazanç oranı 2020 yılında 1444 düzeyinde olan Tesla’nın F/K’sı S&P 500 ve NASDAQ ortalama F/K’sının 36 katıydı. Küresel pay fiyatlarında Fed tesiriyle yaşanan düşüşün akabinde Tesla F/K’sı 107.94’e düştü. Lakin hala S&P 500 ortalamasının 18 katı F/K’ya sahip. Netflix, Apple, Amazon, Block, Paypal, Square üzere paylar de öbür küresel büyüme paylarına örnek. Başka yandan da bu özelliği (inanç ve itimatla yükseliş) aslında bu cinsten pay yatırımcıları için bir handikap da tıpkı vakitte. Zira inancın bozulması, beklenen performansa uzun müddet ulaşılamaması, bu pay senetleri için zincirin büsbütün aksine işlemesine de neden olabilir. Bu nedenle büyüme payları yüksekten düşen daha çok ziyan görür ideolojisiyle daha riskli paylar olduğu da kabul edilir.

Büyüme paylarının özellikleri

Peki nedir büyüme payları ve özellikleri nelerdir? Aslında küresel finansal piyasalar jargonunda büyüme paylarının ortak özellikleri yesyeni ve süratli büyüyen piyasalarda faaliyet gösteren, münasebetiyle hem bu dalların büyüme suratından faydalanarak hem de faaliyet gösterdiği daldan daha süratli büyüme performansıyla liderliğe gerçek seyahat yapan şirketleri görürüz. Ama Türkiye’deki örnek büyüme payları, daha çok klâsik kimi bölümlerde faaliyet gösteriyor. Elbette son devirde birinci tanıma uyan, yeni ortaya çıkmış kimi örnekleri görmüyor da değiliz. Örneğin yenilenebilir güç, mikro mobilite, elektrikli araçlar, yeni güç depolama teknolojileri, genetik araştırmalarda yatırımları olan şirketler buna örnek gösterilebilir. Ama bu şirketleri de ilerleyen haftalardaki tahlillerimizde inceleyeceğiz. Bu haftaki bahsimiz son 10 yılın tahlil olduğu için bu tahlilde bu şirketler kendilerine yer bulamadı.